米国株式投資の魅力を探る

積立NISAは、個人投資家にとって非常に魅力的な投資制度です。その中でも、特に人気を集めているのがS&P500に連動するインデックスファンドです。S&P500は、米国の主要企業500社を対象とした株価指数であり、過去数十年にわたり安定したリターンを提供してきました。この記事では、積立NISAの中でS&P500に投資する利点やリターンの実績について詳しく探っていきます。

S&P500インデックスファンドの利回りランキング

まず、積立NISAの中で人気のS&P500インデックスファンドをランキング形式で見てみましょう。以下は、最新のデータに基づく利回りランキングです。

| ランキング | ファンド名 | 年次利回り (%) |

|---|---|---|

| 1位 | 楽天・プラス・S&P500インデックス・ファンド | 21.21 |

| 2位 | eMAXIS Slim 米国株式(S&P500) | 21.03 |

| 3位 | iシェアーズ米国株式(S&P500)インデックス | 15.40 |

この表を見ると、楽天・プラス・S&P500インデックス・ファンドがトップに立っており、その年次利回りは21.21%に達しています。これは、3年間の積立投資をした場合、非常に高いリターンを得られることを示しています。

積立投資のシミュレーション

次に、具体的な投資シミュレーションを見てみましょう。仮に月3万円を3年間積み立てた場合、どのようなリターンが期待できるのでしょうか?

- 初期投資額: 0円

- 毎月積立額: 3万円

- 投資期間: 3年間

- 年率利回り: 21.21%

この条件で計算すると、3年間の総積立額は108万円になります。利回り21.21%で運用した場合、最終的な投資評価額は約162万円に達します。これは、54万円の利益を生む結果となります。

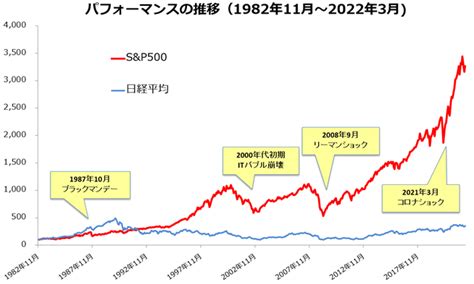

S&P500の安定性とリスク

S&P500インデックスファンドは過去において高いリターンを実現してきましたが、投資には必ずリスクが伴います。特に、米国経済の変動や為替リスクなどが考えられます。それでも、多くの投資家がS&P500を選ぶ理由は、その長期的な安定性にあります。過去のデータを見ても、経済危機の際にも強い回復力を示してきたことがわかります。

投資の多様性を保つことの重要性

一方で、S&P500だけでなく、投資の多様性を保つことも重要です。例えば、他の国のインデックスファンドや債券ファンドに分散投資することで、リスクをさらに低減することができます。個人のリスク許容度や投資目的に応じて、最適なポートフォリオを組むことが成功への鍵です。

よくある質問

積立NISAとS&P500の組み合わせは長期的に安全ですか?

はい、S&P500は歴史的に見ても安定した成長を示しており、長期的な投資に適しています。ただし、短期的な市場の変動には注意が必要です。

どのS&P500インデックスファンドを選べば良いですか?

楽天・プラス・S&P500インデックス・ファンドやeMAXIS Slim 米国株式(S&P500)が人気ですが、手数料や運用方針を比較して自分に合ったファンドを選びましょう。

積立NISAの非課税枠を最大限に活用するには?

毎年の非課税枠をフルに活用するためには、計画的な積立が重要です。年間の投資上限を考慮しつつ、定期的に積立を行うと良いでしょう。

為替リスクはどのように対処すれば良いですか?

為替リスクを完全に排除することは難しいですが、分散投資や長期保有を心がけることで、リスクを軽減することが可能です。

S&P500以外におすすめのインデックスファンドはありますか?

MSCI全世界インデックスや新興国インデックスなども検討する価値があります。これらを組み合わせることで、リスクを分散しつつリターンを追求できます。

インデックスファンドの手数料はどの程度重要ですか?

手数料は長期的なリターンに大きく影響を与えるため、なるべく低手数料のファンドを選ぶことが重要です。

結論

積立NISAとS&P500インデックスファンドの組み合わせは、長期的な資産形成において非常に有効です。高い利回りと安定性を兼ね備えたこの投資手法は、多くの投資家にとって魅力的な選択肢となるでしょう。ただし、投資にはリスクが伴いますので、自身のリスク許容度を考慮しつつ、計画的な運用を心がけることが大切です。最終的には、個々の投資目的やライフスタイルに合った戦略を立てることが成功の鍵となるでしょう。